München | Tokio, 31. März 2022 – NTT DATA, ein weltweit führendes Unternehmen für digitale Geschäfts- und IT-Dienstleistungen, hat heute die Ergebnisse seiner jährlichen globalen Corporate Banking-Studie veröffentlicht. Der Bericht vergleicht den derzeitigen Bedarf der Firmenkunden mit der aktuellen Prioritätensetzung bei Investitionen globaler Finanzinstitute. Dabei zeigt sich: Das postpandemische Firmenkundengeschäft verlagert sich hin zu einem stärker integrierten, digitalisierten und nachhaltigen Bankwesen. Dieser Trend geht Hand in Hand mit dem Aufrücken der Generation der Millennials in gehobene Führungspositionen in Unternehmen.

Für die Studie wurden 880 Führungskräfte in Banken und Unternehmen aus 12 Ländern befragt, darunter 30 Banken und 50 Unternehmen aus dem deutschsprachigen Raum, um herauszufinden, wie Geschäftsbanken ihre Zukunft sichern können. Der Bericht kommt zu dem Ergebnis, dass die beschleunigte Einführung von Technologien in Verbindung mit dem Generationswechsel bei den Kunden und der anhaltenden Erholung von der weltweiten Pandemie das Bankwesen grundlegend verändert hat.

Die Wahrscheinlichkeit, dass ein Unternehmen mit seiner Bank überwiegend über APIs (Application Programming Interfaces) kommuniziert, ist bereits dreimal so hoch wie bei der Kommunikation von Mensch zu Mensch. Das klassische Firmenkundengeschäft mit seinen persönlichen Kundenbeziehungen gehört der Vergangenheit an. Immer mehr Unternehmen bevorzugen End-to-End-Digitalisierung und reibungsloses Banking.

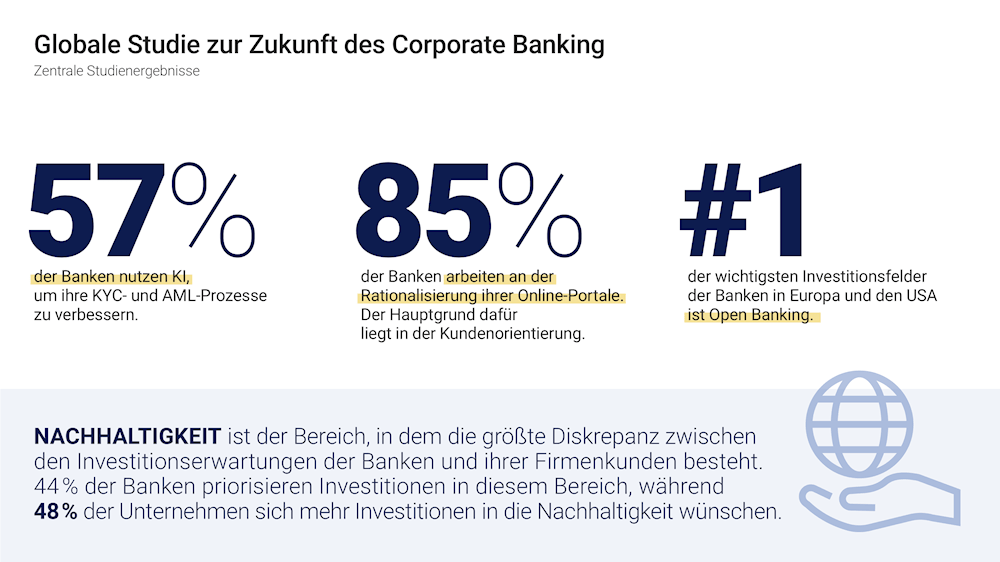

Rund 85 Prozent der Banken berichten, dass sie an der Modernisierung ihrer Portale arbeiten – eine Veränderung im Zuge der Kundenzentrierung und Optimierung des Kundenerlebnisses. Und: Mehr als die Hälfte der Banken (57 Prozent) nutzen KI, um ihre Know-Your-Customer- und Anti-Money-Laundering-Prozesse zu verbessern.

Kundenerwartungen besser erfüllen mit KI

Miguel Mas, Director, Global Corporate Banking NTT DATA EMEA Ltd., erklärt: „Die Zukunft des Firmenkundengeschäfts wird integrierter, digitaler und nachhaltiger. Das hat unsere Marktforschung gezeigt. Neue Regulierungsvorschriften gehören zu den Treibern dieses Wandels. Letztlich ist es jedoch ein Generationswechsel, der die Betriebsabläufe der Banken neu definiert. Wir beobachten eine Beschleunigung im Firmenkundengeschäft, und auch der technologische Wandel vollzieht sich immer schneller. Banken investieren in neue Technologien wie KI und intelligente Automatisierung, um gestiegene Kundenerwartungen zu erfüllen.“

Die Studie offenbart auch regionale Unterschiede in den Investitionsstrategien der Bankwirtschaft: Während im asiatisch-pazifischen Raum RPA (Robotic Process Automation) und KI die größten Investitionsbereiche darstellen, investieren die Institute in den USA und Europa vor allem in Open Banking.

Zudem stehen die Banken zunehmend unter Druck, ihre Dienstleistungen mit den wachsenden Bedürfnissen und Anforderungen ihrer Kunden in Einklang zu bringen. Insbesondere verlagert sich die Nachfrage der Unternehmen von herkömmlichen Handels- und Betriebsmittelprodukten stärker hin zu strukturierten Produkten. Auch die Technologie wandelt sich. Die Finanzindustrie setzt verstärkt auf Automatisierung und nutzt fortschrittliche Modellrechnungen auf Basis maschinellen Lernens in Bereichen wie der Kreditrisikoanalyse.

Die Antworten der befragten Unternehmensentscheider machen deutlich, dass die Banken ihren Firmenkunden vor allem zuhören und deren branchenspezifische Bedürfnisse berücksichtigen müssen, um die benötigten Dienstleistungen erbringen zu können. So berichten beispielsweise 70 Prozent der Bauunternehmen über einen nicht erfüllten Bedarf an einer Omni-Channel-Lösung für das Cash-Management und die Kreditvergabe. Die bestehenden Produktangebote sind nach wie vor nicht in die Plattformen der Geschäftsbanken integriert.

ESG (Environmental Social Governance) ist zu einem wichtigen Thema für Geschäftsbanken geworden. Immer mehr Regulierungsbehörden und politische Entscheidungsträger verlangen eine schnellere Einführung von ESG-Prinzipien. Sie haben erkannt, dass der Übergang zu einer kohlenstoffarmen Wirtschaft zusätzliche Komplexität für Finanzdienstleister bedeutet – und ein erhöhtes Risiko durch die Anpassung der von ihnen betreuten Unternehmen an die neuen Gegebenheiten.

Die neue Generation von Unternehmen bevorzugt Finanzinstitute, die ihre eigenen Überzeugungen teilen und Wert auf Nachhaltigkeit im Bankwesen legen. Laut der Studie wünschen sich 48 Prozent der befragten Unternehmen, dass Banken mehr in „grüne“ oder nachhaltige Produkte und Dienstleistungen investieren. Diesen Bedarf hat die Finanzwirtschaft nur zum Teil erkannt – lediglich 44 Prozent der Banken erklären, dass sie diese Erwartungen bereits erfüllen.

Moritz Pfriender, Head of Banking Industry NTT DATA DACH, berichtet: „Nachhaltigkeit ist heute eines der wichtigsten Handlungsfelder für Unternehmen aller Branchen. Für die Banken bedeutet das: Sie müssen ihre eigene Nachhaltigkeit hinterfragen, neue Prozesse entwickeln, umsetzen und nachvollziehbar dokumentieren. Gleichzeitig eröffnet die steigende Nachfrage von Firmenkunden nach ESG-Produkten neue Geschäftschancen. KI und intelligente Automatisierung bilden die technologische Basis dafür.“