München, 27. Juni 2023 - Der Insurtech-Markt erreichte im Jahr 2022 durch 470 Deals ein Investitionsvolumen von 8 Milliarden Dollar. Laut Insurtech Global Outlook 2023 Report ist dies das bisher zweithöchste Investitionsvolumen. Der von NTT DATA erstellte Bericht analysiert die Entwicklung des Versicherungssektors und benennt fünf Herausforderungen, die die Branche zukünftig besonders umtreiben werden.

Trotz hoher Inflation, steigender Zinssätze und eingetrübten Wachstumsprognosen wurden im vergangenen Jahr 8 Milliarden Dollar in den Versicherungssektor investiert. Im Vergleich zu 2021 war das zwar ein Investitionsrückgang von 28 Prozent, aber trotzdem das zweithöchste Investitionsvolumen seit Beginn der Aufzeichnungen (2016). „Die Investitionen zeigen, dass sich der Insurtech-Sektor gut an Marktbewegungen anpasst und die Vorteile neuer Geschäftsmodelle sowie die Bedeutung von Themen wie Cybersicherheit und Nachhaltigkeit erkennt“, so Bruno Abril, Partner, Head of Insurance NTT DATA EMEAL.

Der Versicherungssektor ist offen für die Nutzung von Technologien

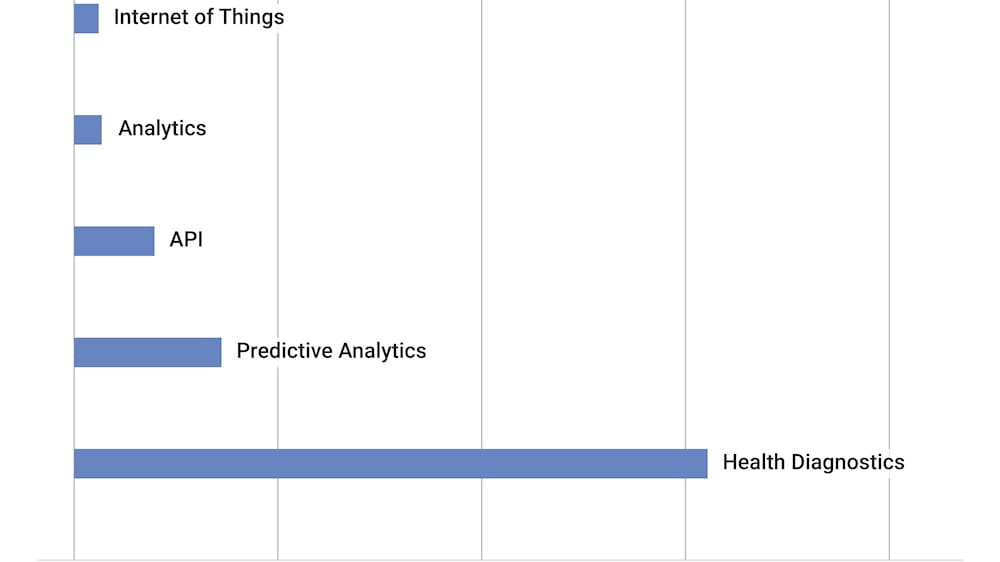

Dem Bericht zufolge durchläuft die Versicherungsbranche eine beispiellose Entwicklung. Besonders häufig wurde im Jahr 2022 auf IoT, API-Integration, Analytics & Predictive Analytics sowie Health Diagnostics gesetzt. Dass Technologien in der Branche weiterhin eine Schlüsselrolle spielen, steht für Thomas Gall, Head of Insurance Industry NTT DATA DACH, außer Frage: „Stationäre Sensoren, Drohnen, digitale Zwillinge, Machine Learning oder statistische Analysen werden bereits eingesetzt, um das Risiko von Naturkatastrophen und deren Auswirkungen vorherzusagen, zu verhindern oder zu mindern. Und Health Diagnostics nutzt Gesundheitsdaten und -analysen, um beispielsweise die Entscheidungsfindung zu verbessern. Eine Entwicklung, die sich noch verstärken wird.“

5 Herausforderungen für den Insurtech-Sektor

Der Insurtech Global Outlook Report von NTT DATA analysiert die aktuellen Entwicklungen des Insurtech-Sektors und benennt fünf Herausforderungen, auf die sich Versicherer zukünftig besonders konzentrieren werden:

- Nachhaltigkeit: Der Klimawandel wird als Prio 1 Risiko identifiziert. Die jährlichen Verluste aufgrund von extremen Klimaereignissen belaufen sich derzeit auf rund 316 Milliarden Dollar, rund zwei Drittel davon sind unversichert. Versicherer müssen klimabezogene Lösungen identifizieren und entwickeln. Dabei stellen sie drei Aktionsbereiche fest: Sicherstellung des Übergangs zu Net-Zero, Schaffung von Risikotransferlösungen für wachsende physische Risiken und Anpassung der Dienstleistungen.

- Intelligenter Vertrieb: Der Vertrieb ist ein Schlüsselfaktor für eine stärkere Kundenbindung und geringere Kosten. Die Zusammenarbeit mit Vertriebspartnern verschafft den Versicherern Zugang zu neuen Märkten bzw. zu neuen Kunden: Eine Win-Win-Situation, denn auch der Vertriebskanalinhaber profitiert vom Cross-Selling, ohne dass er sich um die Entwicklung des Produkts bemühen muss.

- Digitale Risiken: Cyberangriffe nehmen jährlich um 50 Prozent zu. Das veranlasst viele Regierungen, neue Gesetze zu erarbeiten. Europa weist mit 91 Prozent dabei die höchste Annahmequote auf. Unternehmen suchen nach rechtskonformen Wegen, um sich vor Angriffen zu schützen und investieren in die Abwehr von Angriffen. Da die Gewährleistung der Sicherheit von Daten die fundamentale Grundlage für Versicherungsgeschäfte ist, werden hier verstärkt Maßnahmen getroffen werden.

Und das, obwohl die Cybersicherheit im Versicherungswesen aufgrund der hohen Kosten der angewandten Technologien kein traditioneller Geschäftszweig ist. Doch motiviert durch die Zukunftsvision der Risikoprävention haben sich die Investitionen der Versicherer in Insurtechs in den letzten drei Jahren versechsfacht.

- Insurance On-Demand: Die Einfachheit von On-Demand-Modellen erhöht die Wahrscheinlichkeit, eine Versicherung abzuschließen, um 58 Prozent. Um ein breiteres Publikum zu erreichen, wird die Branche sich das zunutze machen. Dabei spielt Technologie eine grundlegende Rolle, denn so lassen sich nicht essenzielle Aufgaben bei Abonnementprodukten eliminieren oder automatisieren. Laut Bericht nutzen 45 Prozent der Firmen bereits diese Technologien und für 35 Prozent hat sich die Arbeitsbelastung dank digitaler Lösungen verringert.

- Gesellschaftliche Verantwortung: Nach den Ereignissen in den letzten Jahren (mit besonderem Augenmerk auf die COVID-19-Pandemie) halten Verbraucher das Wohlbefinden für wichtiger denn je. Der Einsatz von digitalen Technologien, die das Wohlbefinden stärken, wird dementsprechend zunehmen. Und da Verbraucher von Unternehmen erwarten, dass sie sozial verantwortlich handeln, insbesondere im Gesundheitsbereich, investieren diese zunehmend in Unternehmensversicherungen mit dem Schwerpunkt Gesundheit. Für Gall zeigt das, „Unternehmen sind sich darüber im Klaren, wie wichtig es ist, sich für das Wohlbefinden einzusetzen.